Noticias

INVERSION DEL SUJETO PASIVO EN LAS EJECUCIONES DE OBRA

Fiscal

Fuente: supercontable.com

Como es conocido, este nuevo supuesto de inversión del sujeto pasivo será aplicable a partir de 31 de Octubre de 2012, en los términos expresados en la nueva norma:

ArtÃculo 84.1.2º.f):

(â¦)

f) Cuando se trate de ejecuciones de obra, con o sin aportación de materiales, asà como las cesiones de personal para su realización, consecuencia de contratos directamente formalizados entre el promotor y el contratista que tengan por objeto la urbanización de terrenos o la construcción o rehabilitación de edificaciones.

Lo establecido en el párrafo anterior será también de aplicación cuando los destinatarios de las operaciones sean a su vez el contratista principal u otros subcontratistas en las condiciones señaladas.

(â¦)

¿Qué es una ejecución de obra?

En primer lugar consideramos adecuado clarificar que el concepto de ejecución de obra según pronunciamientos de la Dirección General de Tributos, en el ámbito del IVA, se caracteriza por ser una prestación distinta de las de tracto sucesivo, que persigue un resultado futuro, sin tomar en consideración el trabajo que lo crea; por otro lado, la consulta vinculante V1213-11, de 13 de mayo, habla de que la âejecución de obra implica la obtención de un bien distinto a los bienes que se hayan utilizado para su realización, y ello, tanto si la operación es calificada de entrega de bienes, como si lo es de prestación de servicios. De esta afirmación ha de derivarse que la entrega o puesta a disposición del destinatario de ese nuevo bien, que es precisamente el que se obtiene como resultado de la ejecución de la obra, determina el momento en que la operación ha de entenderse efectuadaâ.

Al mismo tiempo del artÃculo 6 de la Ley 37/1992, del Impuesto sobre el Valor Añadido (LIVA) define el concepto de edificaciones, considerando como tales las construcciones unidas permanentemente al suelo o a otros inmuebles, efectuadas tanto sobre la superficie como en el subsuelo, cuando son susceptibles de utilización autónoma o independiente. En particular se consideran edificaciones las siguientes: (apartado 2)

- Los edificios, considerándose como tales toda construcción permanente, separada e independiente, concebida para ser utilizada como vivienda o para servir al desarrollo de una actividad económica.

- Las instalaciones industriales no habitables, tales como diques, tanques o cargaderos.

- Las plataformas para exploración y explotación de hidrocarburos.

- Los puertos, aeropuertos y mercados.

- Las instalaciones de recreo y deportivas que no sean accesorias de otras edificaciones.

- Los caminos, canales de navegación, lÃneas de ferrocarril, carreteras, autopistas y demás vÃas de comunicación terrestres o fluviales, asà como los puentes o viaductos y túneles relativos a las mismas.

- Las instalaciones fijas de transporte por cable.

¿Cuándo se aplica la inversión del sujeto pasivo?

Normalmente cuando las empresas que realizan ejecuciones de obra en los términos anteriormente señalados (apartado f), del artÃculo 84.1.2º)), realicen sus entregas de bienes o prestaciones de servicios, tanto si facturan al promotor, al contratista principal o subcontratistas de este último.

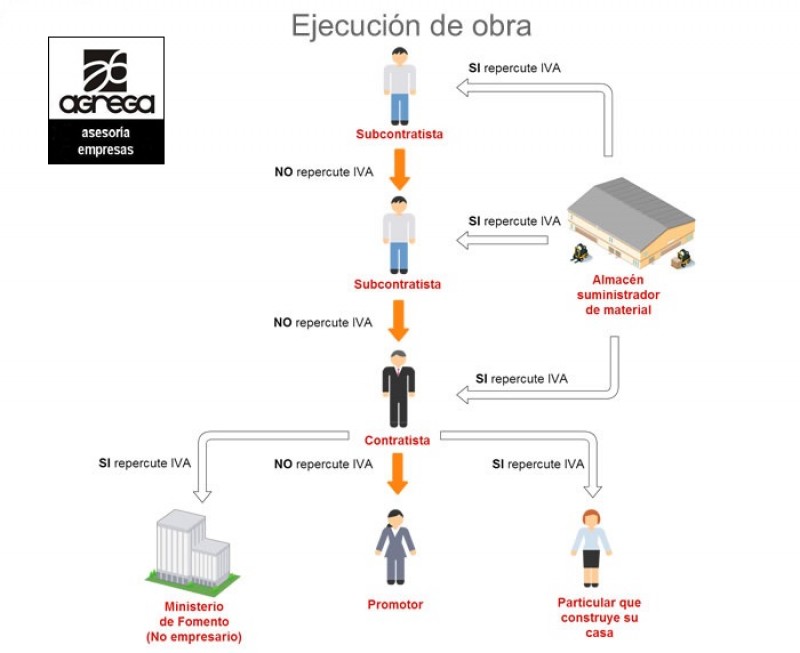

Efectivamente la inversión del sujeto pasivo se dará en operaciones con contratos directamente formalizados entre el promotor y el contratista, pero también cuando el destinatario de las operaciones sea el contratista principal u otros subcontratistas, luego afecta a toda la âcadena de participantesâ en la ejecución de la obra.

Si la operación no fuese una ejecución de obra en los términos señalados, la empresa o profesional deberÃan repercutir IVA en sus facturas como se venÃa haciendo hasta la fecha. AsÃ, cuando el destinatario de la operación NO sea un profesional o empresario, (particulares, entes públicos que no tengan la condición de empresario, etc.), este supuesto de inversión del sujeto pasivo parece que no tendrÃa cabida.

La inversión del sujeto pasivo implica que ostentará la condición de sujeto pasivo el empresario o profesional destinatario de la operación, de tal manera que quien realiza la ejecución de obra facturará sin IVA y el destinatario de la operación se autorepercutirá el IVA. No existe obligación de realizar una autofactura, pues este requisito ya fue suprimido para estos casos por el artÃculo 79.nueve de la Ley 39/2010 de presupuestos para el 2011, que modificaba el artÃculo 97. Uno. 4º de la Ley del IVA.

El destinatario de la factura sin IVA se convierte en sujeto pasivo del impuesto, y se autorrepercutirá y se deducirá (si tiene derecho) el IVA de la mencionada factura. Por su parte el emisor de la factura podrá seguir deduciéndose el IVA (si tiene derecho) de las compras y/o adquisiciones de bienes y servicios necesarios para el desempeño de su actividad.

Ejemplo:

Se procede a la promoción de un edificio de viviendas y locales comerciales. El promotor encarga la construcción a un constructor, y este subcontrata la instalación eléctrica a un electricista. Por los trabajos realizados en esta ejecución de obra el electricista deberá emitir una factura exenta al constructor. Ãste se autorrepercutirá el IVA y, al mismo tiempo, se lo deducirá, por lo que el resultado de su declaración será âneutroâ.

En la misma secuencia, el constructor emitirá una factura exenta al promotor, el cual se autorrepercutirá el IVA. Si el edificio está destinado a la venta de viviendas y locales y al alquiler de locales comerciales se deducirá el IVA autorrepercutido, con lo cual el efecto de la operación también será âneutroâ. Sin embargo si el edificio lo destinara al alquiler de viviendas, entonces no podrá deducirse el IVA autorrepercutido, con lo que procederá a su ingreso en la Hacienda Pública.

Resulta obvio comentar que, es fundamental a estos efectos, leer el contrato a nivel particular firmado entre todos los elementos de esta cadena, pues si firmamos un contrato de suministro (operación de tracto sucesivo), habrÃa de repercutirse IVA, mientras que si el contrato es de subcontratación estarÃamos antes la inversión del sujeto pasivo novedosa a partir de 31 de octubre de 2012.

Ejemplo:

Una empresa dedicada a la fabricación, preparación y montaje de obra de armaduras industriales para hormigonar, realiza a su cliente (empresa constructora) trabajos para una determinada obra. La armadura se realiza en el taller de la primera, la transporta y la monta en obra. A requerimiento de su cliente, la primera emite facturas con periodicidad mensual, por la parte de obra realmente ejecutada a la fecha. Lo entendemos como un ejemplo es claro de supuesto de inversión del sujeto pasivo al que se refiere el artÃculo 81.1.2º.f). La empresa de fabricación emitirÃa sus facturas sin IVA, y la empresa de constructora deberÃa autorrepercutirse el IVA.

El mismo ejemplo anterior pero considerando que la empresa dedicada a la fabricación, preparación y montaje de obra solamente suministra las armaduras industriales a la obra, de forma mensual, sin montarla, para que pase a disposición de su cliente (constructora). En este caso consideramos que la empresa de fabricación si que deberÃa emitir una factura con IVA a su cliente, ya que la empresa de fabricación está suministrando un producto sin intervención (ejecución) en la obra.

Aspectos Formales de la Aplicación.

Facturación.- El empresario que emita la factura sin IVA habrá de incluir un texto en la misma en el siguiente sentido: âEl sujeto pasivo del impuesto es el destinatario de la operación conforme al artÃculo 84.1.2º.f) de la Ley de IVA 37/1992â.

El empresario que recibe la factura, que autorrepercute el IVA, no tiene obligación formal de realizar una autofactura, aunque si imputar en sus registros contables la operación como si esta existiese y consecuentemente aparecerá una partida de IVA soportado y otra de IVA repercutido.

Declaración en liquidaciones del Impuesto.- Normalmente de forma mensual o trimestral todos estos âoperadores económicosâ habrán de hacer frente a sus obligaciones con el Impuesto sobre el Valor Añadido a través del modelo 303. AsÃ:

- El que emite la factura.- Deberá declararla, solamente a efectos informativos pues no intervendrá en la liquidación del modelo 303, en la casilla 44 (actualmente), de supuestos de inversión del sujeto pasivo.

- El que recibe la factura.- Realizará la autorrepercusión y por tanto tendrá un IVA repercutido que incluirá (dentro del modelo 303) junto con las facturas del régimen general en el apartado de IVA devengado, pues no existe una celda especÃfica habilitada a tal fin (en el actual modelo). También la incluirá en el apartado de IVA deducible (modelo 303), si es deducible, en operaciones interiores corrientes para que el efecto sea neutro.

En el modelo 390 de resumen anual, en el formato actual y a expensas de futuras modificaciones consecuencia de estos y otros cambios producido en la normativa del impuesto, si existen celdas especÃficas para algunas de las operaciones de inversión del sujeto pasivo referidas.

¿Cómo realizar el correspondiente asiento contable?

Registro Contable.- Habremos de distinguir:

- El que emite la factura.- Puesto que no ha de repercutirse IVA el asiento podrÃa venir dado por (a modo de ejemplo pues las actividades incluidas en esta problemática son muchÃsimas y las cuentas personalizadas utilizadas también):

(430-) Clientes

a (70-) Ejecución de Obra

----- x -----

ResultarÃa conveniente estudiar en nuestros programas de contabilidad, utilizar alguna cuenta de IVA repercutido con cuota cero, donde se recojan este tipo de operaciones de inversión del sujeto pasivo y de esta forma el propio programa informático tenga en cuenta estas partidas para la liquidación del Impuesto, trimestral o mensualmente, tal y como hemos recogido en el apartado anterior.

- El que recibe la factura.- Ha de autorrepercutirse IVA con efecto neutro, luego:

(60-) Ejecución de Obra recibida

(472-) H.P. IVA soportado

a (400-) Proveedores

a (477-) H.P. IVA repercutido

----- x -----

Algunas posibles Consecuencias.

Facturas Rectificativas.- Entre los distintos afectados por este cambio normativo, se suceden consultas, se generan dudas, se exige la emisión de facturas rectificativas sin la inclusión del Impuesto (evidentemente para ahorrar un importe significativo en el pago de las facturas emitidas con anterioridad a 30 de octubre de 2012 ahora que la liquidez es uno de los mayores problemas de las empresas), etc.

Desde aquà recordamos que el cambio normativo aquà estudiado no implica una exención del impuesto, ni un cambio en el devengo del mismo, simplemente un cambio en el sujeto pasivo de este tipo de operaciones, es decir, si hasta la fecha el sujeto pasivo era aquél que emitÃa la factura, a partir de ahora, el sujeto pasivo será el destinatario de la factura (se invierten los sujetos). En este sentido, si el devengo se ha producido (bien sea por la realización del pago/cobro o por la entrega de bien o prestación del servicio) no corresponderá realizar factura rectificativa alguna; en aquellas facturas emitidas antes de producirse el devengo del impuesto (ocurre con cierta asiduidad en este sector), concretamente antes de producirse el pago/cobro, la emisión de facturas rectificativas pudiera realizarse y consecuentemente el obligado al pago se beneficiarÃa del menor importe a pagar⦠(⦠a colación con esto último me comentaba hace unos dÃas un empresario afectado, â⦠me han llamado más de veinte clientes pidiéndome facturas rectificativas porque aún no habÃan pagado y sin embargo no me llamaron para pedirme este tipo de facturas cuando subieron el tipo de IVA del 18% al 21%...ââ¦)

Subcontratistas en Régimen Simplificado de IVA (Módulos). En este caso hemos de entender, que si se cumplen los requisitos relatados por el artÃculo 84.1.2º.f) de LIVA, también se aplicará la inversión del sujeto pasivo en la emisión de facturas por parte de los empresarios incluidos en este régimen especial, independientemente de que en el cálculo de su rendimiento trimestral estén pagando âese IVAâ con independencia de su facturación (en general).

Ahora bien, hemos de tener en cuenta que la misma Ley 7/2012, ha reducido considerablemente los lÃmites exigidos para poder tributar en el régimen de estimación objetiva de IRPF (y consecuentemente poder estar en Régimen Especial Simplificado de IVA). Por ejemplo, actividades incluidas en epÃgrafes (todos relacionados con el sector de la construcción) tales como: EpÃgrafe 501.3-AlbañilerÃa y pequeños trabajos de construcción en general, EpÃgrafe 504.1-Instalaciones y montajes (excepto fontanerÃa, frÃo, calor y acondicionamiento de aire), EpÃgrafe (505.5-CarpinterÃa y CerrajerÃa, entre otros, a partir de 1 de enero de 2013 no podrán tributar en este régimen si el volumen de los rendimientos Ãntegros supera cualquiera de las siguientes cantidades:

- 225.000 Euros.

- 50.000 Euros si, representa más del 50% del volumen total de sus rendimientos las facturación a empresarios.

Devolución Mensual de IVA.- Este giro normativo y sobre todo de procedimiento, puede incidir de una forma muy importante en que aquellos empresarios cuyo volumen de facturación esté dirigido exclusivamente o en un porcentaje muy significativo a este tipo de ejecuciones de obra. AsÃ, podrÃan ver como no recaudarÃan cantidad alguna en concepto de IVA repercutido, mientras seguirÃan soportando aquel que afecta directamente a sus compras, suministros, etc., produciéndose un estrangulamiento (todavÃa mayor) en su liquidez al no poder solicitar la devolución del impuesto hasta el cuarto trimestre del ejercicio económico.

Ãstos deberÃan valorar seriamente darse de alta en el Registro de Devolución Mensual (REDEME), realizar sus declaraciones de IVA (modelo 303) mensualmente (añadiendo modelo 340 - Declaración informativa de operaciones incluidas en los libros registro) y poder solicitar las devoluciones mes a mes. De todas formas, se ven obligados a un cambio en sus procedimientos de gestión, luego puede ser bueno momento para dar un giro completo y recuperar una liquidez básica para su desarrollo empresarial.

Cuestión distinta son las implicaciones que puedan derivarse de realizar la presentación del modelo 340, pero eso es âharina de otro costalââ¦